天天农历光大期货能源化工类日报6.13

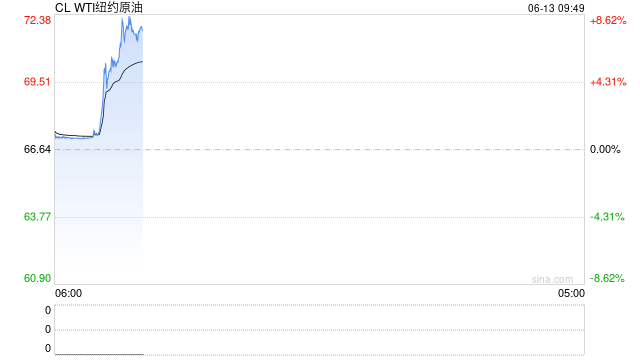

原油:

周四油价重心小幅回落,其中WTI 7月合约收盘下跌0.11美元至68.04美元/桶,跌幅0.16%。布伦特8月合约收盘下跌0.41美元/桶,至69.36美元/桶,跌幅0.59%。SC2507以494.4元/桶收盘,上涨3.3元/桶,涨幅为0.67%。地缘风险仍在持续,美国国务院和军方表示,由于中东地区可能发生(🙀)动荡,美国政府正在将非必要人员从该地区撤离。根据最新的(👺)审查结果和“确保美国人在国内外的安全”的承诺,已下令撤出美国驻巴格达大使馆的所有非必要人员。该大使馆此前已实行人员限制,所以此命令不会影响大量人员。此外,美国国务院也批准非必要人员及其家属离开巴林和科威特。随着油价的上行,成品油市场情绪积极,山东地炼汽油(😥)产销比123%,柴油产销比111%。中东地缘局势升温,推动国际油价大涨,叠加当前(🏊)汽油暑期备货已陆续开启,柴油农业用油需求存底部支撑,山东地炼汽柴油价格涨幅较大,多数炼厂存(🌩)二调上涨操作。短期来看原料的突破式上行带来成本支撑,预计油价反弹仍在(🐟)延续。

燃料油:

周四,上期所燃料油主力合约FU2507收涨2.34%,报3019元/吨;低硫燃料油主力合约LU2508收涨2.22%,报3645元/吨(🛒)。据金联创统计,2025年5月中国(🏋)炼厂保税低硫船用燃料油产量为95.5万吨,环比下降8.44%,同比下降28.21%。随着前期检修炼厂陆续恢复生产,保税低硫船燃(👞)产量存小幅增量,预计6月保税低硫船用燃料油产量(🎍)在100-105万吨。受6月市场供应相对紧张的预期(🚋)支撑,亚洲(🤟)低硫燃料油市场结构稍有走强。高硫方面,随着中东及南亚地区进入空调用电高峰季,其市场结构也相对稳定,不过月差(😩)和现货贴水较之前高位有所回落。短期成本端反弹之下,FU和LU绝对价格也以震荡偏强对待,另外观察到近一周以来FU07相对远月偏弱,FU7-9价差大幅收敛,此时介入反套盈利空间可能有(🦊)限,基于夏季需求旺季的支撑(🍑),或可考虑价差低位后介入正套。

沥青:

天天(🍣)农历 周四,上期所沥青主(🤸)力合约BU2509收涨1.47%,报3527元/吨。隆众资讯统计,本周国内沥青54家企业厂家样本出货量共43.4万吨,环比减少4.0%;本周国内69家样本(🐁)改性沥青企业(❔)产能(🎯)利用率为14.8%,环比增加1.1%,同比增加2.5%。6月华北地区沥青供应量低位运行,山(🧝)东地区后期市场供应(🤹)仍有缩减预期,短期对沥青价格存在底部支撑。按目前排产计划统计,2025年1-6月中国沥青产量预计1310万吨左右。但是南方地区降雨逐渐增加,华东地区进入梅雨季节,对于刚需有所阻碍。尽管当(👅)前现货偏紧,但沥青上行空间有限,供需压力之下或将逐步转弱,整体(👐)我们预计沥青盘面价格将呈现短期高位震荡,但中期向下压力较大的格局,建议等待做空机会。

天天农历 橡胶:

周四,截至日盘收盘沪胶主力RU2509下跌305元/吨至13585元/吨,NR主力(😚)下跌285元/吨至11930元/吨,丁(🚣)二烯橡胶BR主力下跌190元/吨至11035元/吨。昨日上海全乳胶13600(-300),全乳-RU2509价差-170(-235),人民币混合13600(-250),人混-RU2509价差-170(-185),BR9000齐鲁现货11550(+0),BR9000-BR主力340(-50)。马来西(💼)亚2025年4月天胶出口量同比降24.9%至35,901吨,环比降31.7%。其中33.3%出口至中国。本周国内轮胎企业半钢胎开工负(🗽)荷为77.61%,较上周(😩)走高4.12个百分点,较去年同期走高2.30个百分点。本周山东轮胎企业全钢胎开工负荷为61.22%,较上周走低2.23个百分点,较去年同期走高9.39个百分点。2025年1号台风“蝴蝶”路径向西部偏移,或从海南岛西南部(🖊)登陆,预计将给海南产区带来2-3天强降雨,对原料价格形成支撑,下游轮胎(💓)成品库存偏高,下游(🏁)消化能(😊)力不足,橡胶反弹空间有限。

PX&PTA&MEG:

TA509昨日收盘在4620元/吨,收跌0%;现货报盘升水09合约219元/吨。EG2509昨日收盘在4234元/吨,收跌1.19%,基差减少9元/吨至85元/吨,现货报价4350元/吨。PX期货主力合约509收盘在6536元/吨,收涨0.12%。现货商谈价格为818美元/吨,折人民币价格6770元/吨,基差收窄0元/吨至218元/吨。江浙涤丝产销高低分化,平均产销估算在7-8成。东北一90+90万吨/年的乙二醇企业目前一条线已经重启并运行中,另一条线计划于近期重启。截至6月12日,中国大陆地区乙二醇整体开工负荷在66.26%(环比上期上升6.24%),其中草酸催化加氢法(合成气)制乙二醇开工负荷在68.43%(环比上期上升8.67%)。在7月集中检修到来前,PX维持高负荷运行,下游PTA开工积极性较强,PX整体仍呈去库格局,PX走势跟随成本震荡。虹港250万(📢)吨PTA新装置一条线(🕥)已于6.7投料,已出产品,另一条线于6.9投产,TA基本面偏弱,预计价格震荡走势。EG开工恢复增多,下游聚酯开工下滑,聚酯库存持(🍓)续累库,需求端(🚌)支撑偏弱,短期EG价格承压,关注下游聚酯减(🌜)产情况,以及原油价格波动。

甲醇:

天天农历 周四,太仓现货价格2382元/吨,内蒙(🕰)古北线价格在1897.5元/吨,CFR中国价(🖍)格在266-270美元/吨,CFR东南(💈)亚价格在320-325美元/吨。下游方面,山东地区甲醛价格1045元/吨,江苏地区醋酸价(🀄)格2480-2550元/吨,山东地区MTBE价格4965元/吨。综合来看,MTO装置开工维持高位,但到港量依旧在快速增加,港口库存从低位回升,同时内地库存水平也进入上升通道,预计甲醇价格(📴)维持震荡走势。

聚烯烃:

天天农历 周四,华东拉丝主流价格在7020-7230元/吨,油制PP毛利-398.7元/吨,煤制PP生产毛利939.6元/吨,甲醇制PP生产毛利-448元/吨,丙烷脱氢制(🙍)PP生产毛利-700.62元/吨,外采丙烯制PP生产毛利70.33元/吨。PE方面,HDPE薄膜价格在7908元/吨;LDPE薄膜价格在9215元/吨(🏼),;LLDPE薄(🏕)膜价格在7372元/吨;利润端,油制聚乙烯市场毛利为-606元/吨;煤制聚乙烯市场毛利为1302元/吨。需求方面关税影响短期内逐步(🥗)消退,但随着淡季的到来,下游开工回落,企业按(✖)需采购。综合来看,短期内基本面矛盾不(✅)大,但当前不论是库存还是供给(🙊)都处在较高位置,聚烯烃估值上方仍有压力,预计聚烯烃维持震荡走势。

聚氯乙烯:

周四,华东PVC市场个(🐊)别料小涨,电石法5型料4680-4780元/吨,乙烯料主流参考4850-5200元/吨左右;华北PVC市场价(🎮)格震荡整理,电石法5型料主流参考4620-4700元/吨左右,乙烯料主流参考5100-5600元/吨;华南PVC市场(🛀)挺(🙁)价运行,电石法5型料主流参考4770-4840元/吨左右,乙烯料主流报价在4900-5070元/吨。国内房地产施工暂稳,使管材和型材开工率维持相对稳定,但后续将逐步进入淡季,需求存走弱预期。综合来看,随着(🚵)下游进入淡季,基本面仍有压力,预计PVC价格震荡偏弱。

尿素:(🆚)

天天农历 周四尿素期货价格延续弱势状态,主力09合约收盘价1646元/吨,跌幅1.67%。现货市场继续下调,主流地区市场(👾)价格昨日继续下降10~20元/吨,部分厂家低端出场价格已逐步向1600元/吨靠近。本周尿素企业库存增幅高达13.69%,尿素厂家仍有出货压力。供应来看,近期尿素日产水平呈(🖥)现增量趋势,昨日20.74万吨,日环比增0.11万吨。需求端跟进力度依旧不足,部分低端价格成交略有好转,昨日国内主流地区平均产销率小幅提升至38%,区域间产销率仍维持7%-67%区间波动。目前国内麦收进度超70%,麦收后尿素农(🦍)需及出口需求仍有跟进预期,但尿素价格目前未见到反转动能。整体来看,尿素供需层面驱动不足(➕),产业心态持续走弱,期现负反馈状态短期或继续维持。后期关注需求释放力度(🍌)、出口相关政策动态等逻辑能否给盘面带来止跌企稳迹象。

纯碱:

天天农历 周四纯碱期货价格(🚣)继(🛃)续向下突破前低,主力09合约收盘价1175元/吨,微幅下跌2.33%。夜盘纯碱期价延续弱势状态。现货市场报价多数稳定,贸易商报价跟随盘面情绪走弱。昨日沙河及周边地区重碱贸易自提价格1220元/吨,日(🛅)环比跌46元/吨。基本面来看(😧),近期检修企业不断复产,纯碱供应持续恢复。本周行业开工率提升(🐐)4.13个百分点,周(🕕)度产量增加5.12%。需求端表现依旧(🤸)一般,中下游按需跟进为主,维持原料安全库存。本周纯碱企业库存增幅3.64%,不利于企业挺(Ⓜ)价。整体来看,短期纯碱供需驱动依旧不足,盘面向下突破前低后暂时延续弱势状态,后期高温天气纯碱装置检修、(🍴)商品市场整(👟)体走势对纯碱期价的阶(🐖)段性影响仍有可能给纯碱期价带来反复,但长期在宽松(🕳)格局(♉)持续(🏡)加剧的情况下纯碱期、现市场将持续承压。

玻璃:

天天农历 周四玻璃期货价格(🥈)延续弱势状态,主力09合约收盘价981元/吨,跌幅1.51%。现货市场出(💋)现止跌现象,昨日国内浮法玻璃市场均价1200元/吨,日环比持平。基本面来看,近期玻璃供应水(📺)平(🗡)暂无波动,行业日熔量维持在15.57万吨。需求端表现依旧不佳,昨日主流地区玻璃产销率多数维持在100%附近,沙河地区仍不足90%。后(🆓)续梅雨季(🏋)节也将进一步压制厂家成交和出货力度,部分(🌂)厂家或继续以降价让利换取成交量。本周玻璃企业库存微幅下降0.1%,企业去库受阻。整体来看,短期玻璃市场仍未见到明显转势驱动,产业心态依旧偏弱为主,期货盘面延续底部弱势状态运(🆔)行。中长期在终端需求拖累下玻璃价格也将持续承压,关注玻璃产线变化、需求跟进力度。

相关链接:

- 我国部署建设10个国家数据要素综合试验区

- 国务院台办介绍清明期间两岸同胞共同祭祖活动

- 视频丨神二十乘组在轨送祝福,祝小朋友们“六一”快乐

- 五种控制方式:小米米家隐藏式智能窗帘 285 元国补新低

- 史上首次,育碧今年不会举办 Ubisoft Forward 年度游戏发布会

- 一加联合蜜雪冰城发布“雪王”主题系列配件:移动电源、磁吸能量卡、散热背夹可选,149 元起

- 推荐两个半月连上10次课:浙江全省干部齐学人工智能,学了什么

- 李在明是如何逆袭当上韩国总统的 从童工到总统的传奇之路

- 真・618 开打:iPhone 16 Pro 20:00 以旧换新 4269 元、Apple Watch S10 1481 元,京东苹果补贴狂促开启

- 上海市委网信办指导小红书、B站、拼多多等平台清理违规 AI 产品及信息

相关新闻

- 天天农历排除鸟撞 印度空难调查集中于发动机推力、副翼等问题详细阅读

当地时间13日,印度航空空难调查组表示,已经将调查重点集中于飞机的几个技术问题,包括发动机推力问题、副翼问题以及事故发生时起落架为何处于打开状态。...

2025-06-14118

- 天天农历考虑中小保险公司实际困难 保险业新会计准则获准“暂缓执行”空间详细阅读

作为企业展示经营成果的重要窗口,财务报表对企业价值评估、市场评价的影响不言而喻。为推动保险公司财务报表与国际标准接轨,提高保险公司财务报表质量,财政部...

2025-06-14129

- 天天农历大宗商品综述:中东冲突刺激油价大涨、黄金走高 基本金属价格下跌详细阅读

以色列空袭伊朗核设施、后者誓言报复引发投资者担忧中东地区爆发大范围冲突,原油价格周五大涨。避险需求也推动黄金走高,但拖累铂金以及伦敦市场基本金属走...

2025-06-14131

- 天天农历今日视点:国产创新药迎来价值重估详细阅读

■ 张 敏 今年以来创新药板块迎来上涨行情,A股创新药指数、香港恒生创新药指数整体上涨,多家港股创新药上市公司股价年内涨幅超100%。 国...

2025-06-14138

- 天天农历特朗普任内首份公开财务披露报告:去年从加密货币企业进账5735万美元详细阅读

北京时间6月14日早间消息,特朗普公布其任内首份财务报告。报告显示,去年从加密货币企业进账5735万美元成最大收入来源之一。 特朗普的财务报告...

2025-06-14137

- 天天农历伊朗国防部长:伊方永不接受、严禁谈判“军事限制”详细阅读

中新社北京6月11日电 德黑兰消息:伊朗国防部长纳西尔扎德11日就伊朗与美国的间接会谈表示,伊朗永远不接受军事限制,严格禁止就此问题进行谈判。...

2025-06-14140

- 天天农历哈萨克斯坦最大物流运输枢纽建成投用详细阅读

中新网天津6月13日电 (记者 周亚强)记者13日从驻津央企中建六局获悉,由该局与中建丝路建设投资有限公司联合承建的哈萨克斯坦目前最大物流运输枢纽...

2025-06-14153

- 天天农历印度空难调查聚焦发动机与襟翼问题 印方下令对787机队全面安检详细阅读

印度航空一架载有242人的波音787-8梦幻客机日前坠毁,造成逾240人遇难。据知情人士周五透露,印度已针对该起事故展开调查,调查重点集中在发动机...

2025-06-14152